読了時間:約10分

2025年12月17日、関係筋からの情報により、日本における暗号資産(仮想通貨)の税制改正が大きな転換点を迎えることが明らかになりました。申告分離課税への移行時期が2028年1月となる見通しが示されたのです。当初予定されていた2027年1月から約1年遅れることになります。

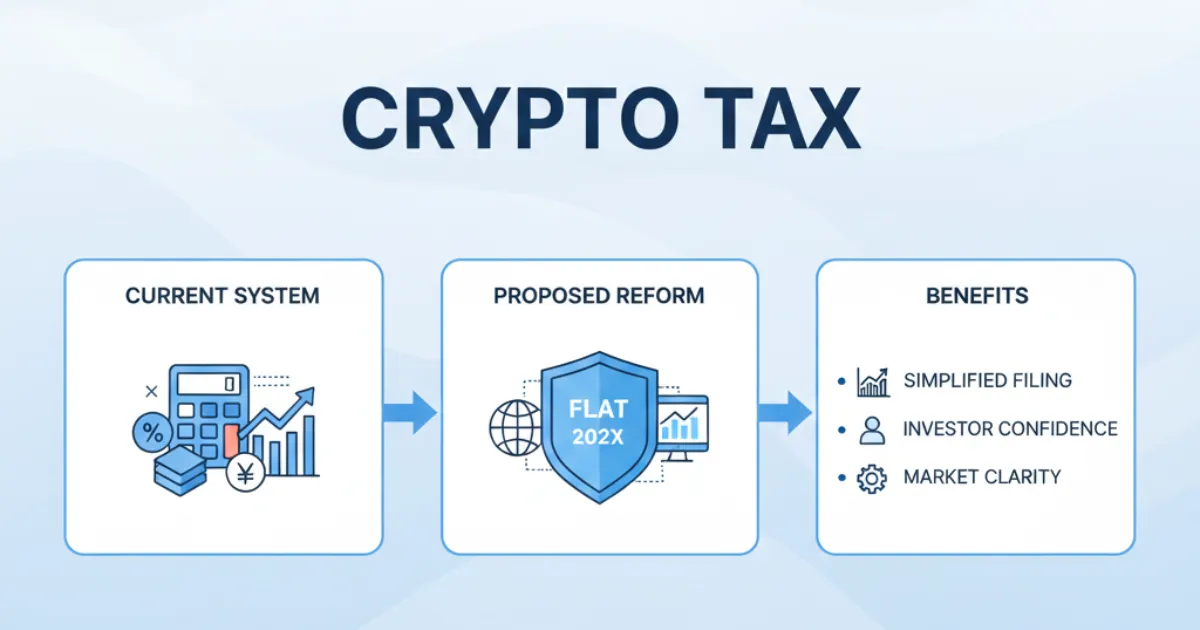

この税制改正は、日本の仮想通貨投資環境を根本から変える可能性を秘めています。現行の最大55%という重い税負担から、20.315%の一律課税へ。損失の繰越控除も可能となり、株式投資やFX取引と同等の税制優遇が受けられる時代が目前に迫っているのです。

この記事で分かること

- 仮想通貨の分離課税が2028年1月に実施される背景と理由

- 現行の雑所得課税から申告分離課税への変更で何が変わるのか

- 税率が最大55%から20%台に下がることによる具体的なメリット

- 金融商品取引法(金商法)への移行が税制改正に与える影響

- 投資家が2028年までに準備すべき実践的なポイント

本記事では、この歴史的な税制改正について、制度の詳細から投資家への実務的な影響まで、徹底的に解説していきます。

1. 仮想通貨税制改正の基本|なぜ今変わるのか

暗号資産の税制改正は、日本の仮想通貨市場が成熟期を迎えた証といえます。2017年の仮想通貨バブル以降、市場規模は拡大を続けてきました。しかし、税制面での不利な扱いが、国内投資家の参入障壁となっていたのです。

税制改正を求める3つの背景

市場の成熟化により、仮想通貨は投機的資産から本格的な投資対象へと進化しました。ビットコインの時価総額は2024年末時点で約1兆ドル(約150兆円)を超え、機関投資家の参入も相次いでいます。

国際競争の激化も見逃せません。シンガポールやドバイなど、アジア諸国が仮想通貨に有利な税制を導入し、優秀な人材と資金を集めています。日本も税制面での競争力強化が急務となっていました。

金融商品としての地位確立が進んだことも重要です。2026年の通常国会では、暗号資産を金融商品取引法の規制対象とする法改正が審議される見込みとなりました。これにより、株式やFXと同じ投資商品としての扱いが法的に確定します。

2. 元記事の詳細分析|2028年実施の全貌

2-1. 税制改正の主要なポイント3つ

実施時期の延期については、当初2027年1月の施行が想定されていました。しかし関係筋によると、金商法への移行準備や投資者保護体制の整備に時間を要するため、2028年1月へと約1年先送りされる見通しです。この延期は確定したものではなく、今後の国会審議次第で変動する可能性が残されています。

金商法への移行が前提条件となっている点が特徴的です。2026年の通常国会で審議される金融商品取引法の改正が、分離課税導入の鍵を握ります。暗号資産が正式に金融商品として認定されることで、税制上の優遇措置を受ける法的根拠が確立されるのです。法改正から税制施行までに約2年間の準備期間を設けることで、取引所や税務当局の体制整備を図る狙いがあります。

投資者保護と報告体制の整備が同時並行で進められます。特定口座のような仕組みの導入により、投資家の確定申告負担が大幅に軽減される見込みです。取引所側が年間取引報告書を作成し、税務署へ直接提出する体制が構築されれば、投資家は株式投資と同様の簡便な申告手続きで済むようになります。

2-2. データ・数値の整理

税制改正に関する重要な数値を以下の表にまとめました。

| 項目 | 現行制度(雑所得) | 改正後(申告分離課税) | 変化 |

|---|---|---|---|

| 最高税率 | 55%(所得税45%+住民税10%) | 20.315%(所得税15.315%+住民税5%) | -34.685ポイント |

| 損失繰越 | 不可 | 3年間可能 | 大幅改善 |

| 損益通算 | 不可 | 他の分離課税所得と可能 | 新規追加 |

| 確定申告 | 全員必須(複雑) | 特定口座利用で簡素化 | 負担軽減 |

| 施行時期 | – | 2028年1月(見通し) | – |

3. 税制改正の技術的・実務的な深堀り

3-1. 申告分離課税の技術メカニズム

申告分離課税とは、他の所得と分離して税額を計算する仕組みです。現行の総合課税では、給与所得や事業所得と合算して累進税率(5%~45%)が適用されます。これに対し分離課税では、所得金額に関係なく一律20.315%の税率が適用されるのです。

具体的な計算例を見てみましょう。年収500万円のサラリーマンが仮想通貨で300万円の利益を得た場合、現行制度では給与と合算して800万円として課税されます。この場合の所得税率は23%となり、住民税10%と合わせて約99万円の税金が発生します。

一方、分離課税導入後は300万円に対して一律20.315%が適用され、税額は約61万円となります。差額は約38万円にもなり、投資家にとって大きなメリットとなるのです。

3-2. 特定口座制度の導入見込み

株式投資で既に導入されている特定口座制度が、仮想通貨取引にも適用される見込みです。特定口座には「源泉徴収あり」と「源泉徴収なし」の2種類が存在します。

源泉徴収ありの特定口座を選択すれば、取引所が利益から自動的に税金を源泉徴収し、税務署に納付してくれます。投資家は確定申告が不要となり、年末調整で完結するのです。

源泉徴収なしの特定口座では、取引所が年間取引報告書を作成するものの、源泉徴収は行いません。投資家は報告書を使って自分で確定申告を行いますが、計算の手間は大幅に削減されます。

3-3. 法規制との関係|金商法移行の意味

金融商品取引法への移行は、単なる規制強化ではありません。投資家保護の観点から、取引所に対する厳格な管理体制が求められるようになります。具体的には以下の変化が予想されます。

顧客資産の分別管理義務が厳格化され、取引所破綻時の投資家保護が強化されます。不公正取引の監視強化により、市場操縦やインサイダー取引への罰則が明確化されるのです。情報開示の透明性向上も進み、取引所は定期的な財務報告や事業報告を義務付けられます。

4. 他事例・競合との比較|各国の仮想通貨税制

日本の税制改正を理解するには、諸外国との比較が欠かせません。世界各国で仮想通貨税制は大きく異なり、それぞれに特徴があります。

| 比較項目 | 日本(2028年以降) | アメリカ | シンガポール | ドイツ |

|---|---|---|---|---|

| 税制タイプ | 申告分離課税 | キャピタルゲイン税 | 非課税 | 1年保有で非課税 |

| 税率 | 20.315% | 0-20%(保有期間で変動) | 0% | 0-45%(保有期間次第) |

| 損失繰越 | 3年間 | 無制限 | – | 無制限 |

| 特徴 | 簡素な申告 | 保有期間で税率変動 | 完全非課税 | 長期保有優遇 |

| 競争力 | 中程度 | 中程度 | 非常に高い | 高い |

シンガポールの完全非課税制度は、世界中の仮想通貨投資家を引き付けています。企業や富裕層がシンガポールに移住する要因の一つとなっているのです。

ドイツの1年保有非課税制度も魅力的です。購入から1年以上保有した仮想通貨を売却する場合、利益が全額非課税となります。長期投資家にとっては理想的な制度といえるでしょう。

アメリカは保有期間によって税率が変動する仕組みです。1年未満の短期保有では最大37%、1年以上の長期保有では最大20%の税率が適用されます。日本の新制度は、アメリカの長期保有税率に近い水準となります。

5. 日本市場への影響分析|投資家と企業への波及効果

5-1. 日本企業への影響

税制改正により、日本企業のビジネスモデルにも大きな変化が予想されます。3つのシナリオを検討してみましょう。

楽観シナリオでは、仮想通貨取引所の新規参入が加速します。メガバンクや証券会社が本格的に仮想通貨事業に参入し、取引量が現在の3倍から5倍に拡大する可能性があります。ビットコインETFやステーブルコイン事業も活性化するでしょう。

中立シナリオでは、既存取引所のサービス品質向上が進みます。特定口座の導入により、システム投資が必要となりますが、顧客満足度は向上します。市場規模は年率15%から20%で着実に成長していくと予想されます。

悲観シナリオとして、システム対応の遅れにより一部取引所が撤退する可能性も否定できません。規制強化のコストに耐えられない中小事業者が淘汰され、大手による寡占化が進む恐れがあります。

5-2. 日本のユーザーが知るべきこと

投資家として押さえておくべき実用的なアドバイスを5つ紹介します。

2027年末までの取引記録を保管しておくことが重要です。制度移行時に、過去の取引との損益通算が認められる可能性があります。エクセルやスプレッドシートで取引履歴を整理しておきましょう。

複数の取引所を利用している場合は集約を検討してください。特定口座制度では、複数口座間の損益通算が複雑になる恐れがあります。主要な取引所1~2社に絞ることで、管理の手間を削減できます。

海外取引所の利用は慎重に判断すべきです。日本の特定口座制度は国内取引所のみが対象となる可能性が高く、海外取引所での取引は従来通り自己申告が必要になるかもしれません。

税理士との相談体制を整備しておくと安心です。制度移行期には不明点が多数発生します。仮想通貨税務に詳しい専門家とのコネクションを早めに作っておきましょう。

長期投資戦略へのシフトを検討する好機です。損失繰越が可能になることで、年度をまたいだ戦略的な売買が有効になります。短期売買よりも中長期保有を重視した運用方針が有利になる可能性があります。

6. 専門家視点の考察|多角的な評価

技術的観点から見ると、ブロックチェーン技術による取引記録の透明性が、税務執行の効率化に貢献します。全ての取引がデジタル記録として残るため、税務調査の精度が向上し、適正な課税が実現しやすくなるのです。

ビジネス的観点では、日本市場の国際競争力向上が期待されます。税制優遇により、海外に流出していた日本人投資家の資金が国内回帰する可能性があります。また、海外の仮想通貨関連企業が日本市場への参入を検討するきっかけにもなるでしょう。

倫理的・社会的観点からは、税制の公平性確保が重要です。株式やFXと同等の税制優遇を受けることで、投資商品間の不公平感が解消されます。一方で、投機的な取引を助長するリスクにも配慮が必要となります。適切な投資家教育と市場監視の強化が、健全な市場発展の鍵を握ります。

7. よくある質問(FAQ)

Q1: 2028年1月より前に得た利益はどうなりますか?

A: 2027年12月31日までの利益は現行の雑所得として課税されます。2028年1月1日以降の取引分から申告分離課税が適用される見込みです。ただし、制度移行時の経過措置については、今後の国会審議で詳細が決定されます。過去の損失を繰り越せる可能性もゼロではないため、取引記録は必ず保管しておきましょう。

Q2: 海外取引所での取引も分離課税の対象になりますか?

A: 詳細は未確定ですが、特定口座制度は国内取引所のみが対象となる可能性が高いと考えられます。海外取引所での取引については、従来通り自己申告での確定申告が必要になる見込みです。ただし、税率20.315%の申告分離課税自体は、国内外を問わず適用されると予想されています。

Q3: すでに損失を抱えている場合、有利な戦略はありますか?

A: 制度移行前後での戦略的な売買が有効になる可能性があります。例えば、2027年に含み損のある仮想通貨を売却して損失を確定させ、2028年以降に買い戻すことで、新制度下での損失繰越枠を確保できます。ただし、具体的な節税戦略については、税理士などの専門家に相談することを強くお勧めします。

8. 今後の展望|税制改正後の市場予測

短期(6ヶ月以内)の予測として、2026年の通常国会で金商法改正案が提出されます。法案の内容次第では、施行時期がさらに変動する可能性もあります。業界団体や投資家からのパブリックコメント募集が実施され、制度の詳細が徐々に明らかになっていくでしょう。

中期(1-2年)の予測では、2027年中に取引所のシステム準備が本格化します。特定口座対応のための大規模なシステム改修が各社で進められ、投資家向けの説明会やセミナーも活発化するはずです。税理士や会計士向けの研修プログラムも充実し、専門家の育成が進むでしょう。

長期(3年以上)の予測として、2028年の制度施行後は市場が大きく成長すると予想されます。機関投資家の本格参入により、取引量は現在の2倍から3倍に拡大する可能性があります。ビットコイン以外のアルトコインへの投資も活発化し、市場の成熟度が一段と高まるでしょう。さらに5年後には、仮想通貨が株式や債券と並ぶ主要な資産クラスとして定着すると考えられます。

投資家が今すぐ行動すべきこと

仮想通貨の申告分離課税導入は、日本の投資環境における歴史的な転換点となります。重要なポイントを3つに絞ってまとめましょう。

- 2028年1月から税率が最大55%から20.315%へ大幅減税され、損失繰越も可能になります

- 金商法への移行と投資者保護体制の整備が制度実現の前提条件となっています

- 取引記録の保管と戦略的な投資計画の見直しが、今から始められる実践的な準備です